INDEX

おすすめ記事

-

合格を勝ち取る!税理士試験直前期の戦略ガイド|税理士試験対策

-

【令和7年度(第75回)2025年税理士試験】解答速報まとめ!科目別リンク・合格発表日も紹介

-

税理士とCFOの違いとは?CFOへの転職方法伝授!

-

悪徳税理士もいる!?見抜くためのチェックリスト

-

税理士の業種とは?求人の探し方も解説

公開日:2025/06/17

最終更新日:2025/08/16

INDEX

税理士というと「独立開業して稼ぐ職業」というイメージを持たれがちですが、実は近年、「雇われ税理士」という働き方を選ぶ人も増えています。安定した給与と福利厚生、チームでの協働環境など、多様なメリットがあるためです。

本記事では、雇われ税理士の年収相場からキャリア別の稼ぎ方までを徹底解説します。これから税理士を目指す方、転職を考えている方、将来的に独立を検討している方にとって、現実的な年収の目安とキャリア設計のヒントをお届けします。

働きがいのある会計事務所特選

ミツプロ会員は会計事務所勤務に役立つ限定コンテンツをいつでも閲覧できます。

⇒無料で会員登録して雑誌を見る

雇われ税理士の平均年収は650~850万円

厚生労働省や各種業界調査によると、日本国内で雇われて働く税理士の平均年収は約650万円~850万円とされています。このレンジには年齢や経験、勤務先の規模や業種などが大きく影響しており、「300万円台の若手から、1000万円超のマネージャーまで」と幅があるのが特徴です。

年齢・経験年数別の年収例

| 経験年数 | 平均年収 |

| 1〜4年 | 約531万円 |

| 5〜9年 | 約670万円 |

| 10〜14年 | 約844万円 |

| 15年以上 | 約848万円 |

20代後半~30代前半で650万円前後、マネジメント職に就く30代後半~40代前半で年収が大きく伸び、1000万円前後になるケースも珍しくありません。

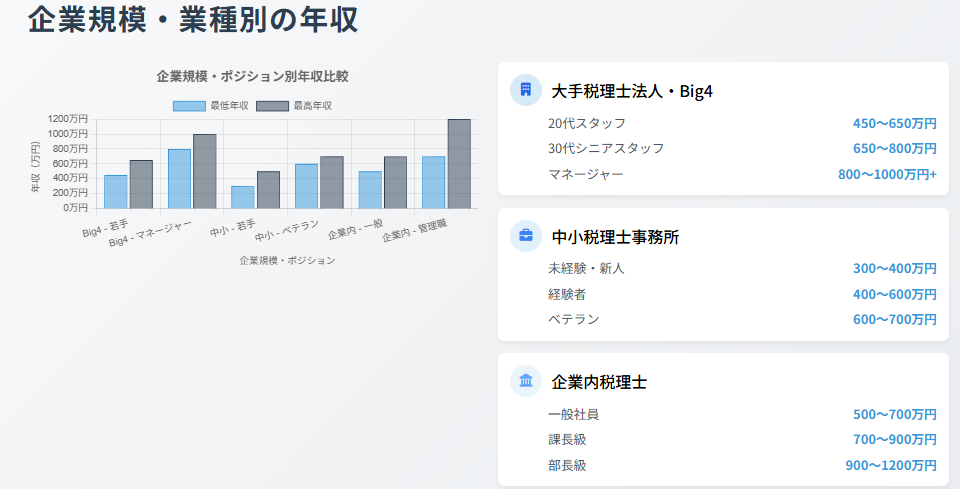

企業規模・業種による年収の違い

雇われ税理士の年収は、どのような職場で働くかによっても大きく異なります。

大手税理士法人(Big4含む)

| 役職 | 年収レンジ |

| 20代スタッフ | 450~650万円 |

| 30代シニアスタッフ | 650~800万円 |

| マネージャー以上 | 800~1000万円超 |

Big4(KPMG、PwC、EY、Deloitte)などの大手法人では、グローバル案件や複雑な税務案件を扱うため高い年収水準が維持されています。ただし、求められる能力(英語力、専門性)や労働時間も比例してハードになる傾向があります。

中小税理士事務所

| 経験・立場 | 年収レンジ |

| 未経験・新人 | 300~400万円 |

| 経験者 | 400~600万円 |

| ベテラン | 600~700万円 |

中小事務所ではワークライフバランスを重視したい方や、地元に根差した仕事をしたい方に向いています。給与水準は大手より控えめですが、安定的な働き方が可能です。

企業内税理士

| 役職 | 年収レンジ |

| 一般社員 | 500~700万円 |

| 課長級 | 700~900万円 |

| 部長級 | 900~1200万円 |

企業内税理士は、事業会社で税務や会計を担当するポジション。人事評価や昇進制度に乗れるため、キャリアアップによる収入増も期待できます。比較的「守り」のキャリアパスではありますが、安定性はピカイチです。

税理士事務所の規模に応じた年収についてはこの記事をご参照ください。

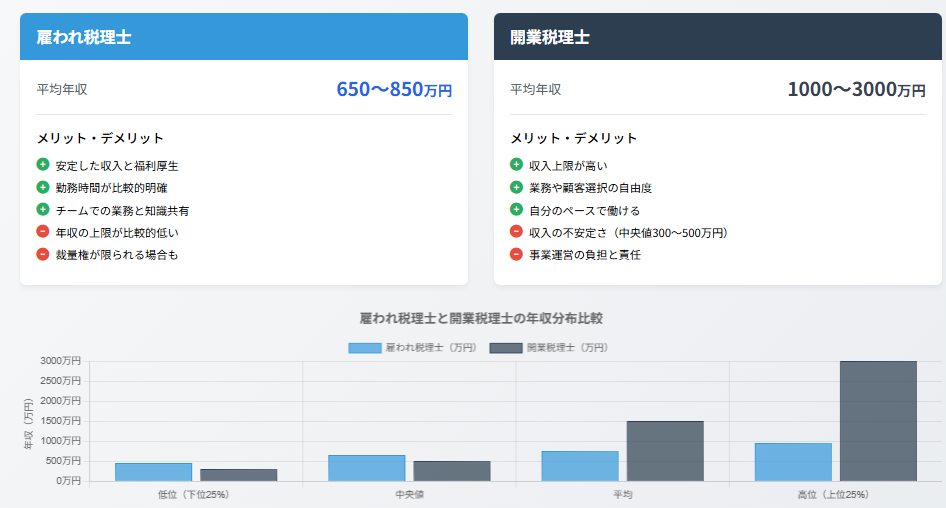

雇われ税理士 vs 開業税理士:年収の違いと将来設計

税理士としてのキャリアは、大きく分けて「雇われ(勤務)税理士」と「開業税理士」の2パターンに分かれます。それぞれに異なる魅力と課題があり、年収にも大きな違いがあります。

1. 年収の違い

| 区分 | 平均年収 | 年収レンジ | 備考 |

| 雇われ税理士 | 650万〜850万円 | 約300万〜1000万円 | 所属先・役職・経験により変動 |

| 開業税理士 | 1000万〜3000万円 | 約300万〜5000万円以上 | 中央値は約300万〜500万円 |

ポイント:

・雇われ税理士の年収は比較的安定しており、福利厚生や昇給制度もあるため堅実に年収が伸びる。

・開業税理士は収入の上限がなく、成功すれば年収3000万円以上も可能。ただし、収入の幅が広く「中央値は意外と低い(300〜500万円)」のが実情。

・特に開業初期は売上が安定せず、赤字リスクもある。

2. 働き方の違い

| 項目 | 雇われ税理士 | 開業税理士 |

| 勤務時間 | 一般的に固定(繁忙期を除く) | 自由(ただし開業当初は長時間労働も) |

| 担当業務 | チームでの役割分担 | 全ての業務(営業・実務・経営)を自分で担う |

| 福利厚生 | 社会保険・有給休暇・賞与などあり | 原則として自分で準備 |

| 昇給・昇進 | 年功・評価制度に連動 | なし(実力次第で年収に反映) |

| 働き方の自由度 | 制約あり | 高い自由度 |

ポイント:

・雇われ税理士は、安定した収入や社会保険などの「守られた環境」で働ける一方、裁量権は限定的。

・開業税理士は、自分でクライアントを選び、働き方を決められる自由さがあるが、その分すべての責任も自分が負う。

3. 将来設計・キャリアの分かれ道

雇われ税理士としてキャリアを積む中で、多くの人が「このまま勤務を続けるか」「独立して勝負するか」という選択を迫られます。特に経験10〜15年目がその分岐点とされます。

雇われ税理士の将来設計

・大手税理士法人なら、マネージャー → シニアマネージャー → パートナーと昇進し、年収1000万円超も狙える。

・中小事務所や企業内税理士の場合は、管理職への昇進で800〜1200万円台が限界。

・専門性(国際税務・M&A・移転価格など)を極めることで、社内外での市場価値を高められる。

開業税理士の将来設計

・顧問先を自ら獲得し、顧問料・申告料・コンサル報酬などで収入を構築。

・地域密着型か、専門特化型(資産税、医療、ITベンチャーなど)で差別化。

・成功すれば法人化し、職員を雇ってスケールアップも可能。

・ただし、営業力・経営力・マーケティング力が問われる。

4. どちらが向いているか?適性チェック

| 質問内容 | 雇われ税理士向きの人 | 開業税理士向きの人 |

| 安定性を重視したいか? | ◎ | △(収入の波がある) |

| チームでの協働が好きか? | ◎ | △(単独での判断・実行が多い) |

| キャリアにおける自由度や挑戦を求めるか? | △ | ◎ |

| 人脈構築や営業活動に自信があるか? | △ | ◎(収入に直結) |

| ワークライフバランスを確保したいか? | ○(企業内や中小事務所なら取りやすい) | △(独立初期は長時間労働になりがち) |

| リスクに対して強いか? | △(組織の守りがある) | ◎(リスクを取る分リターンも大きい) |

独立開業後の年収事情についてはこの記事をご参照ください。

年収を上げるキャリア戦略4ステップ

雇われ税理士として高年収を目指すには、計画的なキャリア構築が不可欠です。

ステップ1:基礎スキルを徹底的に固める(経験1~5年目)

・決算、申告、調査対応などの基本を一通り習得

・クライアント対応のマナーや作法もこの時期に確立

・年収目安:500~650万円

ステップ2:専門分野で差別化(経験5~10年目)

・M&A、国際税務、事業承継、移転価格など、ニッチな分野で武器を持つ

・特定の業種(医療、建設、飲食など)に強いというブランディングも有効

・年収目安:650~850万円

ステップ3:マネジメント力を身につける(経験10~15年目)

・チームマネジメント、プロジェクト管理、若手育成などを経験

・マネージャー昇進で1000万円超も狙える

・この時期が「独立か、組織内昇進か」の分岐点

ステップ4:独立開業 or 経営ポジションへ(15年目以降)

・独立開業して自分の事務所を持つ

・もしくは税理士法人のパートナーや役員職を目指す

・リスクは高いがリターンも大きい

実際どう選ぶ?キャリア設計の3パターン

税理士のキャリアは多様であり、「どこで・どんな経験を積むか」によって、年収や働き方の自由度、将来的な選択肢が大きく変わってきます。ここでは、実際によく選ばれている3つのキャリアパターンをご紹介します。

パターンA:大手税理士法人 → マネージャー → パートナー

特徴と流れ

1.Big4(KPMG・PwC・EY・Deloitte)や準大手税理士法人に入社

2.スタッフ・シニアスタッフを経て、30代後半でマネージャーへ昇進

3.パートナーになれば年収1500万~3000万円クラスも可能

メリット

・高年収が狙える(30代後半~40代で1000万円超も)

・大企業・グローバル案件を通じて、高度な専門性とスケール感を得られる

・転職市場でもブランド力が強く、将来的に企業内や独立も選べる

デメリット

・長時間労働や高ストレス環境になりやすい

・昇進競争が激しく、成果主義的な評価制度も

向いている人

・英語や国際税務、移転価格などに強い関心がある

・キャリアで“上”を目指したい野心家タイプ

・ストレス耐性があり、自分を追い込めるタイプ

パターンB:中小事務所 → 地元密着 → 将来開業

特徴と流れ

1.中小の税理士事務所に入所し、地場の中小企業や個人事業主と密な関係を築く

2.実務経験を積みながら、税務顧問・資産税・相続対策などの対応力を高める

3.10年程度で独立開業し、顧客を引き継いでスムーズに事務所経営へ

メリット

・地元企業との信頼関係を築きやすく、安定した顧問契約に結び付きやすい

・開業までの準備期間として、営業や実務の“総合力”を自然に鍛えられる

・独立後は自分の裁量で働ける

デメリット

・年収の上昇スピードは遅め(30代で600~700万円程度)

・教育体制が整っていない事務所もあり、自発的な学習が必要

・開業にあたっては自己資金・人脈・業務力の3拍子が問われる

向いている人

・地元に根ざした信頼関係を築きたい

・自分のペースで学び、将来的に独立したい

・決して派手ではないが、地道な信頼構築に自信がある

パターンC:企業内税理士 → 課長・部長 → CFO候補

特徴と流れ

1.企業の経理・財務部門で働き、税理士資格を活かして税務・会計・資金繰り管理を担う

2.組織内昇進により課長→部長へとキャリアアップ

3.ゆくゆくはCFO(最高財務責任者)として経営陣入りも可能

メリット

・ワークライフバランスが比較的取りやすい

・安定した昇給制度と退職金制度

・財務・経営の視点が身につき、税理士+経営人材としての市場価値が上がる

デメリット

・税務の専門性を深めにくい環境もある(税理士業務が限定的)

・組織内の評価に左右される

・顧問先との継続的な信頼関係など、税理士特有の実務力が付きづらい場合も

向いている人

・安定志向が強く、企業の中で長く働きたい

・経営や事業数字に興味がある

・独立より、組織内での出世や昇進を目指したい

働きがいのある会計事務所特選

ミツプロ会員は会計事務所勤務に役立つ限定コンテンツをいつでも閲覧できます。

⇒無料で会員登録して雑誌を見る

まとめ

雇われ税理士という選択肢は、「安定」と「成長」を両立させやすい働き方です。年収アップには戦略的なキャリア形成が必要ですが、それ以上に重要なのは「自分がどんな働き方をしたいか」という軸を持つことです。

・年収1000万円を目指してBig4で切磋琢磨するか?

・地元密着の中小事務所で顧客と長く付き合うか?

・企業の一員として経営に近い場所で力を発揮するか?

・あるいは、独立開業して自分の名前で勝負するか?

どの道にも、それぞれの魅力と課題があります。ぜひ今回の情報を、自分の理想の働き方を考えるきっかけにしてみてください。

この記事がお役に立てば幸いです。

平川 文菜(ねこころ)